新書推薦: 《

量子网络的构建与应用

》 售價:HK$

109.8

《

拍电影的热知识:126部影片里的创作技巧(全彩插图版)

》 售價:HK$

109.8

《

大唐名城:长安风华冠天下

》 售價:HK$

87.4

《

情绪传染(当代西方社会心理学名著译丛)

》 售價:HK$

88.5

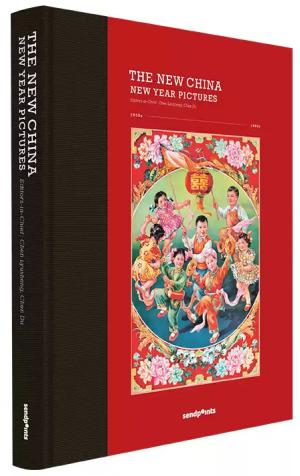

《

中国年画 1950-1990 THE NEW CHINA: NEW YEAR PICTURE 英文版

》 售價:HK$

236.0

《

革命与反革命:社会文化视野下的民国政治(近世中国丛书)

》 售價:HK$

93.2

《

画楼:《北洋画报》忆旧(年轮丛书)

》 售價:HK$

337.5

《

大国脊梁:漫画版

》 售價:HK$

80.2

編輯推薦:

在我的财经图书的策划生涯中,阅读过太多有关投资秘籍的书籍,包括但不限于k线致富、短线战法、自创的各种理论等,当我首次看到伍先生的这本图书时,我甚至觉得是不是有点不符合国内的图书市场,全书即没有说怎么一天赚10%的涨停秘籍,也没有全年低买高卖教你10倍股选择的方法技巧,而更像是一本给投资者基础教育的普及类书籍,包括怎么发现自己的投资思维错误,如何避免掉入投资者的盲目自信陷阱,又该怎么全球化配置自己的资产等,如一个资深的投资人在你身边给你讲解知识,可能它注定不是一本快书,但仔细读完之后,你就会发现只有这个基础打牢了,你才能真正地掌握怎么发现每天赚取10%的涨停方法,发现并把握住10倍股选择方法并抓牢它,让你从一个慢乌龟变成快过兔子的投资人,更完成了自己投资思维的转变,达到财富和思维的自由,这才是投资和人生的终极目的。

內容簡介:

本书是在我的职业投资生涯中的一个总结。我见过各种各样的投资者,且他们都有一个共同点:即都想赚更多的钱。但随着时间的推移,这些投资者又开始分为两类:不断进步的投资者,和踏步不前,甚至沉溺于每天的市场波动无法自拔的投资者。而他们的主要区别,就在于能否学习更多的知识,并不断反思自己过去的错误。这就是我将本书命名为《小乌龟投资智慧:如何做投资者中以弱胜强》的原因所在。在我看来,一个投资者从笨蛋到理智的蜕变过程,依靠的正是他能否,以及多快吸收有用的投资知识的能力。在这本书中,我会通过五个视角:投资者*容易犯的错误,大类资产漫谈,从理论到实践,基金和专户理财,以及全球资产配置来和您分享提高自己投资能力的必备知识。

關於作者:

伍治坚,特许金融分析师(CFA持证人),毕业于复旦大学管理学院(学士)和新加坡国立大学商学院(硕士)。也是英文书China 88-The real China and how to deal with it (Pearson, 2014)的作者,他在《联合早报》、《商业时代》,以及路透社等媒体上经常发表文章和接受采访。

目錄

第 1 部分 投资者最易犯的 3 大错误

內容試閱

不管是否愿意,我们每个人都需要为自己和家人做投资和理财规划,因此我们每个人都是投资者。问题在于:在这场投资游戏中,我们个人投资者的胜算有多大?