新書推薦:

《

如何打造成功的商业赛事

》

售價:HK$

89.5

《

万千教育学前·透视学前儿童的发展:解析幼儿教师常问的那些问题

》

售價:HK$

58.2

《

慈悲与玫瑰

》

售價:HK$

87.4

《

启蒙的辩证:哲学的片简(法兰克福学派哲学经典,批判理论重要文本)

》

售價:HK$

76.2

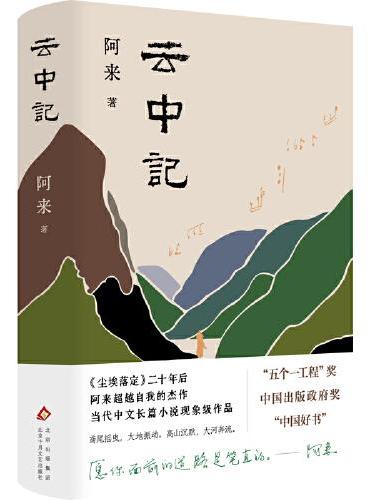

《

云中记

》

售價:HK$

76.2

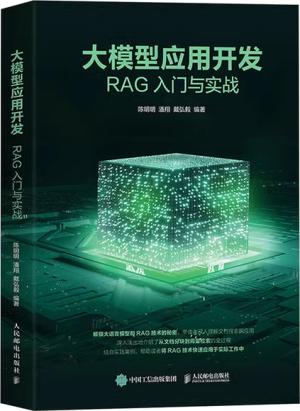

《

大模型应用开发:RAG入门与实战

》

售價:HK$

89.4

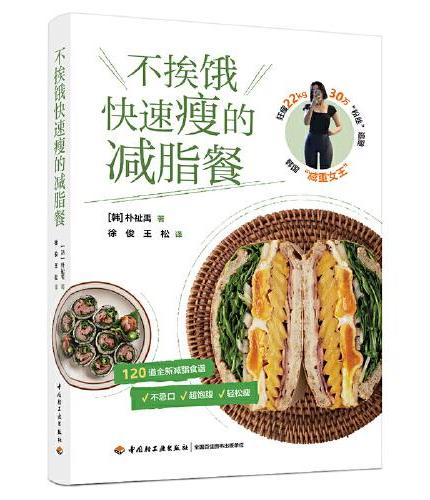

《

不挨饿快速瘦的减脂餐

》

售價:HK$

67.0

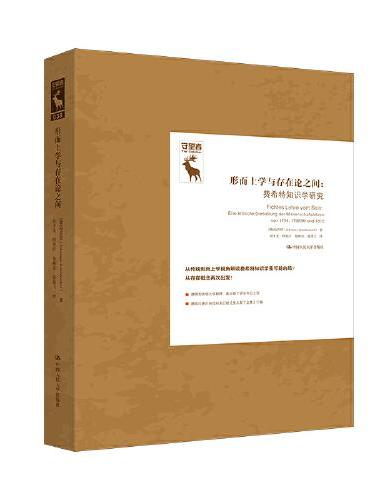

《

形而上学与存在论之间:费希特知识学研究(守望者)(德国古典哲学研究译丛)

》

售價:HK$

110.7

|

| 編輯推薦: |

一本全面指导公司资本交易税收操作的实务指南

全书通过56个专题,140多个表格,160多个事例和真实案例、80多个疑难问题解析,将企业投融资、企业并购重组各流程涉及税收问题的操作流程、实务要点、法律适用的疑难问题进行全方位的诠释。

|

| 內容簡介: |

结合最新营改增规定、公司法、公司登记管理条例、上市公司收购管理办法等法律文件撰写。

全书共56个专题,全面讲解资本交易各个阶段涉及税务的问题。

附录2为与资本交易业务相关的财税法律文件目录,便于读者查询。

|

| 關於作者: |

雷霆,会计学学士、工商管理硕士,中国注册执业律师、注册会计师、注册资产评估师。研究领域包括:英美公司法、合同法,美国联邦公司并购重组税收制度,离岸公司法原理及应用;中国公司法、投资并购重组原理及实务;中国会计法规及会计准则;中国税法对并购重组的税制尤有研究。

超过10年的外资企业会计、法律和审计从业经历,目前在某大型企业集团从事公司法律、审计、会计及税务等相关工作。擅长公司的筹划设立、并购重组、税务筹划等。亲身参与了多起企业筹建设立、企业合并、分立、资产或股权并购、债务重组以及企业清算业务,有较为丰富的实战经验。已出版书籍:《美国公司并购重组业务所得税制研究》中国法制出版社2014版,《公司投资并购重组节税实务第二版》合著,中国法制出版社2013年版。

|

| 目錄:

|

雷霆,会计学学士、工商管理硕士,中国注册执业律师、注册会计师、注册资产评估师。研究领域包括:英美公司法、合同法,美国联邦公司并购重组税收制度,离岸公司法原理及应用;中国公司法、投资并购重组原理及实务;中国会计法规及会计准则;中国税法对并购重组的税制尤有研究。

超过10年的外资企业会计、法律和审计从业经历,目前在某大型企业集团从事公司法律、审计、会计及税务等相关工作。擅长公司的筹划设立、并购重组、税务筹划等。亲身参与了多起企业筹建设立、企业合并、分立、资产或股权并购、债务重组以及企业清算业务,有较为丰富的实战经验。已出版书籍:《美国公司并购重组业务所得税制研究》中国法制出版社2014版,《公司投资并购重组节税实务第二版》合著,中国法制出版社2013年版。

|

| 內容試閱:

|

试读

一、企业分立重组交易架构和路径的理解和适用

59号文第一条第六项对企业分立作出了定义:分立,是指一家企业以下称为被分立企业将部分或全部资产分离转让给现存或新设的企业以下称为分立企业,被分立企业股东换取分立企业的股权或非股权支付,实现企业的依法分立。但如何理解企业分立的交易架构和路径却是正确理解其企业所得税税务处理和适用的关键。按照一般法律理解,企业分立可以分解为如下两个交易路径:

交易路径一:股东收回投资 股东再投资。企业分立可拆分为股东收回投资和再投资两个税收行为。该观点将企业分立分解为如下两个交易:1股东收回投资交易行为:被分立企业将分离资产包括股权资产和非股权资产分配给其全部或部分股东,并交换收回该等股东持有的被分立企业的股权;2股东再投资交易行为:前述股东将分得的资产进行投资设立企业即分立企业。

上述路径分解可以用下图18-1来展示:

交易路径二:被分立企业投资 股东收回投资。企业分立还可拆分为被分立企业用分离资产投资和对股东分配股权和非股权资产两个税收行为。该观点将企业分立分解为如下两个交易:1被分立企业投资交易行为:被分立企业用分离资产投资设立企业即分立企业,并取得了分立企业的股权;2股东收回投资交易行为:被分立企业将持有的分立企业的股权资产分配给其全部或部分股东,并交换收回该等股东持有的被分立企业的股权。

上述路径分解可以用下图18-2来展示:

我们可以发现,上述两个交易分解路径从最终结果来看,都可以达到企业分立的相同的结果,其税务处理后果也是一致的,并没有本质区别。

我们可以发现,上述两个交易分解路径从最终结果来看,都可以达到企业分立的相同的结果,其税务处理后果也是一致的,并没有本质区别。让我们做进一步的详尽分析:

1.交易路径一:股东收回投资 再投资

1股东收回投资交易

在该交易中,被分立企业分配分离资产时,根据股东属于企业法人股东和自然人股东而适用不同的税法规定。

①如果属于企业法人股东,则适用《国家税务总局关于企业所得税若干问题的公告》国家税务总局公告2011年第34号,下称34号公告第五条投资企业撤回或减少投资的税务处理规定:投资企业从被投资企业撤回或减少投资,其取得的资产中,相当于初始出资的部分,应确认为投资收回;相当于被投资企业累计未分配利润和累计盈余公积按减少实收资本比例计算的部分,应确认为股息所得;其余部分确认为投资资产转让所得。前述规定表明,被分立企业分配相当于初始投资成本的部分视为首先回收股东股权的资本投入,即先用于冲抵所持股权的计税基础;相当于对应的累积盈余部分尽管构成股东总收入的一部分,但对于居民企业则免于征收所得税;超过股息所得部分视为股权转让所得。

因此,被分立企业向其股东分配分立企业股权的行为应被视为按照公允价值出售给股东,股东应当按照该股权的公允价值与其持有的被分立企业股权的计税基础之间的差额计算实现的股权转让所得或损失包含免予征税的股息性所得。计算公式如下:

被分立企业股东实现的股权转让所得或损失=接收的分立企业股权的公允价值-持有的被分立企业股权计税基础

如果考虑免予征税的股息性所得的影响,则上述公式调整为:

被分立企业股东确认的股权转让所得或损失=接收的分立企业股权的公允价值-持有的被分立企业股权计税基础-按股权比例享有的被分立企业留存收益的部分

同时,对于被分立企业而言,如果分配的资产存在非货币性资产时,将视为转让或销售该等资产,并确认资产转让所得=被分立企业分离资产的公允价值-该等资产的计税基础,缴纳企业所得税。

②如果属于自然人股东,则适用《股权转让所得个人所得税管理办法试行》国家税务总局公告2014年第67号,下称67号公告和《国家税务总局关于个人终止投资经营收回款项征收个人所得税问题的公告》国家税务总局公告2011年第41号,下称41号公告的规定。67号公告第三条规定:本办法所称股权转让是指个人将股权转让给其他个人或法人的行为,包括以下情形:二公司回购股权。41号公告第一条规定:个人因各种原因终止投资、联营、经营合作等行为,从被投资企业或合作项目、被投资企业的其他投资者以及合作项目的经营合作人取得股权转让收入、违约金、补偿金、赔偿金及以其他名目收回的款项等,均属于个人所得税应税收入,应按照财产转让所得项目适用的规定计算缴纳个人所得税。应纳税所得额的计算公式如下:

应纳税所得额=个人取得的股权转让收入、违约金、补偿金、赔偿金及以其他名目收回款项合计数-原实际出资额投入额及相关税费。根据前述规定,自然人股东从被分立企业取得分离财产的行为视为终止收回投资的股权转让行为。

从上述规定可以看出,个人在股东收回投资交易行为中的税收后果是,视为个人股东向其投资的被分立企业转让了其持有的被分立企业股权实质是被分立企业的股权回购,应税所得的计算公式如下:

被分立企业股东确认的股权转让所得或损失=被分立企业分离资产的公允价值-持有的被分立企业股权的计税基础

如果分离资产本身就是被分立企业的资产譬如,固定资产、流动资产、土地使用权等的话,个人股东将对该等资产的全部公允价值与其持有的被分立企业股权的计税基础之间的差额部分所得计算缴纳财产转让所得,即股权转让所得并纳税。纳税之后,个人股东持有该等资产的计税基础等于该等资产的公允价值。同时,对于被分立企业而言,如果分配的资产属于非货币性资产的,将视为转让或销售该等资产,并确认资产转让所得=被分立企业分离资产的公允价值-该等资产的计税基础,缴纳企业所得税。

2股东再投资交易

在该交易中,股东将分配获得的该等资产投资设立分立企业,由于这个时候该等资产的公允价值等于其计税基础,因此该投资行为不会产生财产转让所得,不存在企业所得税或个人所得税。

2.交易路径二:被分立企业投资 股东收回投资

1被分立企业投资交易

在该交易中,被分立企业将分离资产投资设立分立企业时,应当适用投资的税法规定。一般性税务处理时,可适用《财政部国家税务总局关于非货币性资产投资企业所得税政策问题的通知》财税[2014]116号;特殊性税务处理时,不适用财税[2014]116号,应直接适用59号文的相关规定。前者应当视为被分立企业转让非货币性资产处理,并计缴企业所得税后者可递延纳税。即:

被分立企业确认资产转让所得=被分立企业分离资产的公允价值-该等资产的计税基础

纳税之后,被分立企业获得的分立企业的股权资产的计税基础等于分离资产的公允价值。

2股东收回投资交易

在该交易中,被分立企业将持有的分立企业的股权资产分配给其全部或部分股东,并交换收回该等股东持有的被分立企业的股权。与第一个交易路径中的股东收回投资类似,根据股东属于企业法人股东和自然人股东而适用不同的税法规定,不再赘述。唯一的区别在于,被分立企业分配的资产转换为分立企业的股权资产及分立补价。

综上所述,不论是采用股东收回投资 再投资交易路径或是被分立企业投资 股东收回投资交易路径,其公司法结果和税务结果都是一致的,并无本质区别,只不过是两种达到同一目的的交易路径分解而已。但是,我们在实务中,为了分配时处理便捷、可行特别是同时存在法人股东和自然人股东时,一般采取后者来进行处理也更契合59号文对企业分立的定义被分立企业股东换取分立企业的股权或非股权支付以及一般性税务处理规定中的被分立企业继续存在时,其股东取得的对价应视同被分立企业分配进行处理。,即视为被分立企业先投资设立分立企业再分配分立企业的股权的路径来处理。除非特别说明,本书将采用被分立企业投资 股东收回投资交易路径来展开讨论。

四、企业分立中,什么情形下会出现非股权支付以及由谁支付

在第二部分中,我们实质上仅讨论了换取分立企业的股权支付的情形,并没有讨论什么情形下会出现换取分立企业的非股权支付以及该非股权支付由谁支付的问题。对此问题,笔者分向新设企业和现存企业分离资产两种情形进行分析:

一向新设企业分离资产一般不会出现非股权支付,同时分离负债的除外

正如对企业分立的交易架构分析的那样,不论是让产分股式分立、让产赎股式分立,还是股本分割式分立,如果属于向新设企业分立,则视为被分立企业将分离资产投入到分立企业新设企业并换取分立企业股份的交易,该交易实质是设立企业的交易,那么这个时候是否会涉及被分立企业股东换取非股权支付的情况呢?笔者以为一般不会出现。理由在于:一是,由于分立企业属于新设企业,被分立企业投入的资产分离资产直接换取了分立企业的股权,并不会出现非股权支付;二是,如果新设的分立企业在支付其自身股权的同时还支付非股权支付的话,实质相当于被分立企业投入的资产总额减少;三是,分立企业属于新设企业,除了发行自身股份之外,在成立时并不拥有任何财产。

因此,笔者认为在新设分立企业时,一般不会出现定义中所述的非股权支付的情形。为什么说一般不会出现呢?是因为59号文认为承担债务构成非股权支付,被分立企业同时分立资产和负债净资产给分立企业时,分立企业承继被分立的负债将构成非股权支付。此时,非股权支付支付的对象显然是分立企业。显然,欲进行免税分立的话,则分立的负债不能超过分立资产总额的15%,否则将无法满足特殊性税务处理的要求。如前所述,笔者还是赞同构成业务的资产和负债的分离中的负债并不视为非股权支付为妥,如果是这样的话,在向新设企业分离资产时不会出现非股权支付。

二向现存企业分离资产可能会出现非股权支付

先抛开企业是否可以向现存企业分立的公司法律问题,对于被分立企业向现存企业分离资产时,是否可能出现非股权支付呢?笔者认为,答案是肯定的。理由在于:一是,被分立企业向现存企业分离资产时,分立企业已经存续,分立企业拥有除投入资产外的其他资产,可以用于非股权支付;二是,基于前述分析,为什么被分立企业不减少投资资产的总额而抵消掉非股权支付呢?笔者以为,在实务中可能因后述情形而发生,即现存企业拥有被分立企业或被分立企业的股东所需要的资产,而该资产对于现存企业而言用处不大或需要处置,或者被分立企业或被分立企业的股东同时还基于资产变现的考虑需要部分现金,这时为分立交易的实现和完成,现存企业可能会接受支付部分现金等非股权支付,或者现存企业现有股东不希望增发过多的股份以导致其控制权的稀释时,也可能会考虑支付部分非股权支付,特别是现存企业的资产总量小于或大体与接受的资产总量相当时更是如此。此时,非股权支付支付的对象显然是现存的分立企业。

三不成比例的企业分立可能会出现非股权支付

那么,除了上述情形外是否还存在其他非股权支付的情形呢?笔者认为,在让产赎股式分立以及股本分割式分立中,如果被分立企业进行的是不成比例的分配,或者说被分立企业的部分或全部股东部分或全部放弃了被分立企业的股份而换取了部分或全部分立企业的股份时,导致它们在分立前原在被分立企业享有的权益与分立后享有的权益出现差异,多享有权益的股东需要支付非股权对价用于补差。此时,非股权支付毫无疑问都是由多享有了权益的被分立企业的部分股东所支付。道理很简单,被分立企业的部分股东多取得了或享有了被分离资产就应当支付相应的对价,包括非股权支付对价。那么,在不成比例的让产赎股式分立或股本分割式式分立中,如何保证被分立企业原股东的权益不受损害呢?如前所述,这是由被分立企业分配收到的对价来进行的。

|

|